Enjeux géopolitiques sur le marché du gaz naturel liquéfié (GNL)

Cette étude est extraite d’un rapport réalisé par Cassini Conseil, l’Institut des Relations internationales et Stratégiques (IRIS) et Enerdata dans le cadre de l’Observatoire de la sécurité des flux et des matières énergétiques. L’intégralité de ce rapport est téléchargeable sur le site de l’IRIS dédié à l’Observatoire.

Toutes les cartes réalisées dans le cadre de l’Observatoire sont disponibles au sein d’une plateforme interactive accessible ici.

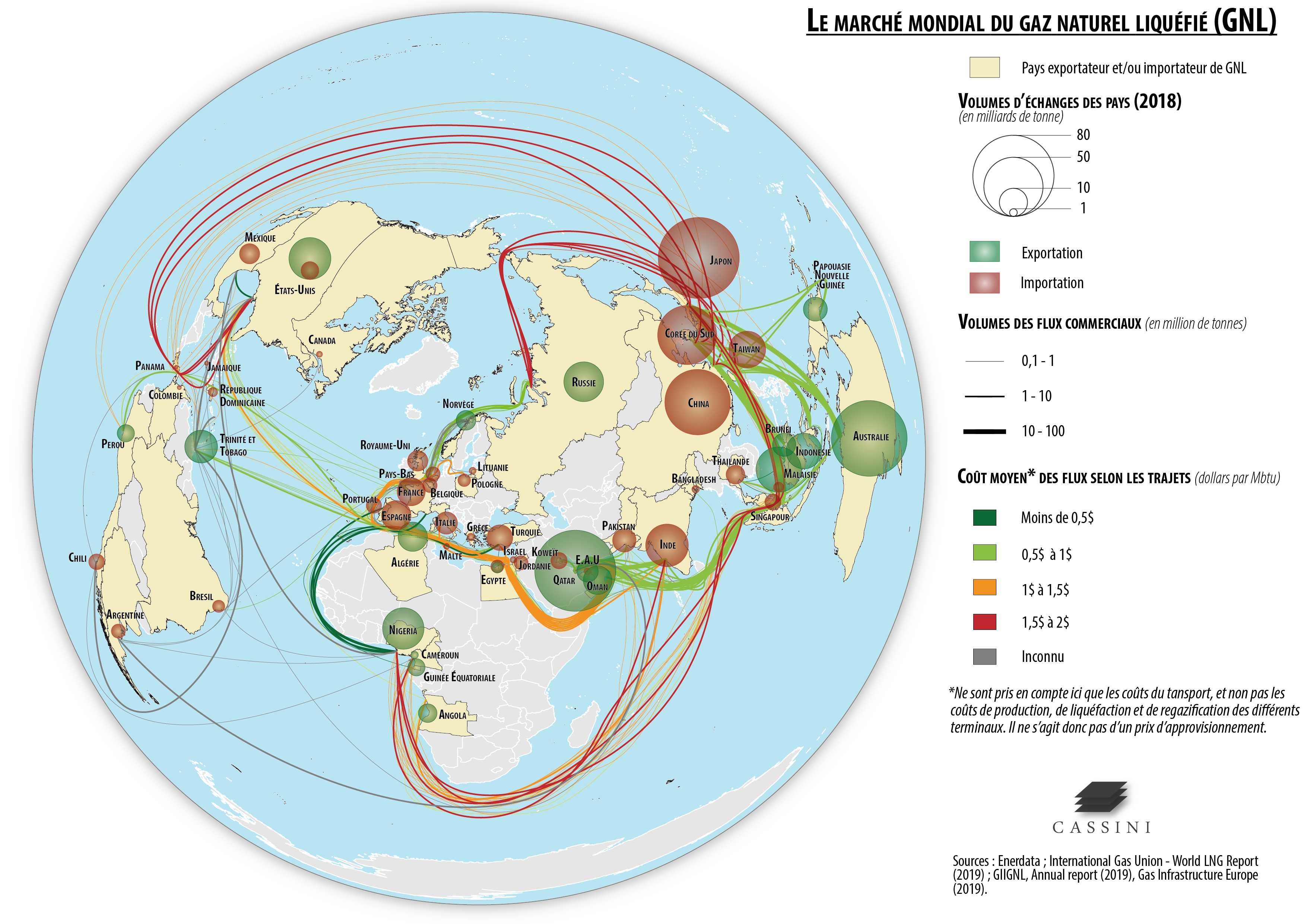

Compte tenu des contraintes de transport, les marchés du gaz naturel ont traditionnellement été organisés sous la forme de trois marchés régionaux segmentés : le marché d’Amérique du Nord, le marché Asie-Pacifique et le marché européen. Chaque marché se caractérisait par des fournisseurs spécifiques et des prix différenciés.

Le GNL permet de lever la contrainte de transport même si son coût a longtemps freiné son développement. En 2000, le GNL représentaient 26 % des échanges de gaz naturel contre 45 % aujourd’hui, témoignant de l’émergence progressive d’un marché mondial du gaz naturel.

Les marchés du GNL sont aujourd’hui en pleine mutation. Depuis le début des années 2000, le commerce du GNL a crû fortement : plus de 80 % entre 2006 et 2018 pour atteindre 368 Gm3 d’importations en 2018. On note en particulier ces dernières années une multiplication des acheteurs (42 pays) et des vendeurs (20 pays). Ceci change en profondeur les problématiques d’échange en termes de volume, de zones géographiques, de modèles. On est en présence de nouvelles configurations qui pourraient avoir des implications géopolitiques importantes.

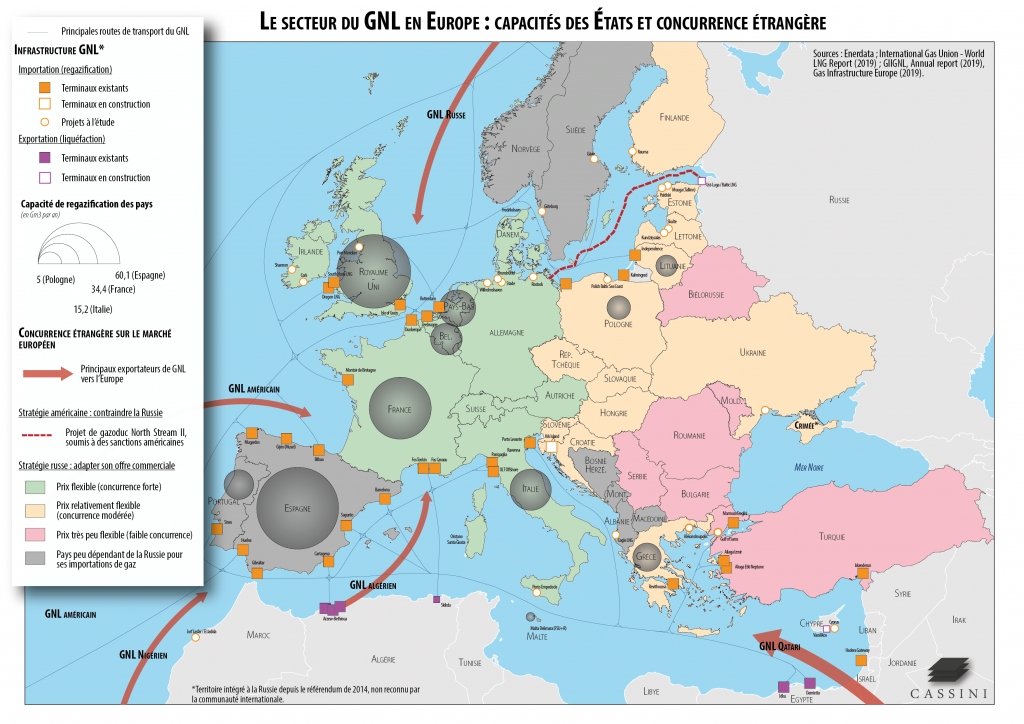

En Europe : capacité des États et concurrences étrangères

L’un des enjeux majeurs pour l’UE dans le contexte d’un marché libéralisé est celui de sa sécurité gazière. Cet enjeu est d’autant plus important qu’en 2030 sa dépendance gazière pourrait être de près de 90 % selon le World Energy Outlook (2019) de l’AIE. La question du « risque russe », soit la part de marché de Gazprom en Europe et le risque géopolitique qu’elle engendrerait, est soulignée comme étant l’une des plus prégnantes.

C’est dans ce contexte que l’UE s’est orientée vers un processus de diversification de ses fournisseurs soit par gazoducs (avec l’ouverture d’un nouveau corridor à partir de la Caspienne) mais surtout au travers de la constitution d’une importante capacité de regazéification de l’ordre de 205 Gm3/an. Le GNL joue désormais un rôle important dans sa stratégie de diversification et donc de sécurisation de son approvisionnement en gaz naturel. Ceci est particulièrement vrai pour des pays comme la Pologne et les États baltes jusqu’alors très dépendants de la Russie en matière de fourniture gazière.

Il existe toutefois de forts enjeux régionaux au sein de l’UE :

- Au Nord-Ouest de l’UE, la diversification importante des fournisseurs a notamment permis de créer un marché concurrentiel avec des hubs

(NBP et TTF) suffisamment liquides pour permettre l’émergence d’un prix de référence en matière de gaz naturel. - Ceci est beaucoup moins vrai pour l’Europe centrale et orientale et surtout pour l’Europe du Sud-Est, les Balkans qui ont des interconnections insuffisantes entre les marchés (même si de sensibles progrès ont été réalisés ces dernières années) et des capacités de regazéification extrêmement limitées. Ces phénomènes constituent de puissants freins à la diversification de leur approvisionnement qui reste pour une grande partie assurée par Gazprom. Les processus de libéralisation des industries gazières sont lents comparativement au reste de l’UE. Ceci se traduit notamment par un faible développement des marchés spots. Pour l’essentiel les prix résultent de contrats de long terme et de formules d’indexation des prix basées sur les prix du pétrole et des produits pétroliers. Toutefois, l’UE entend mettre l’accent sur le développement des interconnections entre ces marchés, afin de promouvoir la diversification de leur approvisionnement gazier. De nouveaux terminaux de GNL sont en construction (Bulgarie) ou sont planifiés (Croatie).

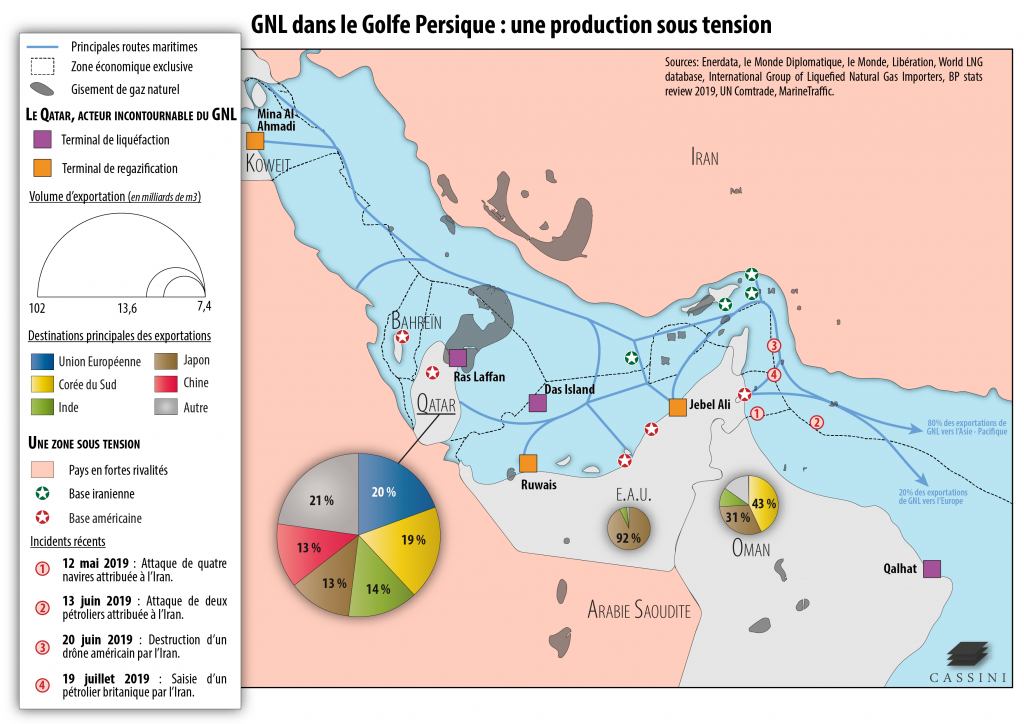

Dans le Golfe, une production sous tensions

Dans les eaux du golfe Persique se trouve le plus grand champ gazier au monde – le gisement North Dome/South Pars – dont les réserves représentent environ 8 à 10 % des réserves mondiales connues. Une large partie de sa production est exportée par le Qatar sous la forme de GNL, ce qui lui a permis de devenir le premier exportateur de GNL au monde entre 2006 à 2018. Les nombreuses tensions régionales et le choke-point du détroit d’Ormuz font du golfe Persique une zone clé pour l’équilibre du marché mondial du GNL.

Le gisement de North Dome représente la principale source de richesse du Qatar. Ses installations de production offshore ainsi que la route d’exportation passant par le détroit d’Ormuz exposent le Qatar à une position de faiblesse stratégique vis-à-vis de son voisin iranien en cas de conflit. Il est donc compréhensible que la politique de Doha pendant ces dernières décennies soit basée sur une recherche d’équilibre entre l’assistance et la collaboration militaire avec les États-Unis et le maintien d’une attitude prudente envers l’Iran en préservant les liens économiques et culturels entre les deux pays.

En Iran, le développement de South Pars s’est fait à destination de la consommation domestique. Différents projets d’exportations ont été conçus au fil des années, notamment des projets de gazoduc vers le Turquie et l’Europe, l’Iran-Pakistan-India pipeline (IPI) et les projets GNL dénommés Iran LNG (avec des compagnies chinoises et de la Corée du Sud), Pars LNG (avec Total et Petronas) et Persian LNG (avec Shell et Repsol). Néanmoins leurs réalisations se sont toujours heurtées aux difficultés liées au contexte international et aucun projet n’est actuellement en cours d’implémentation.

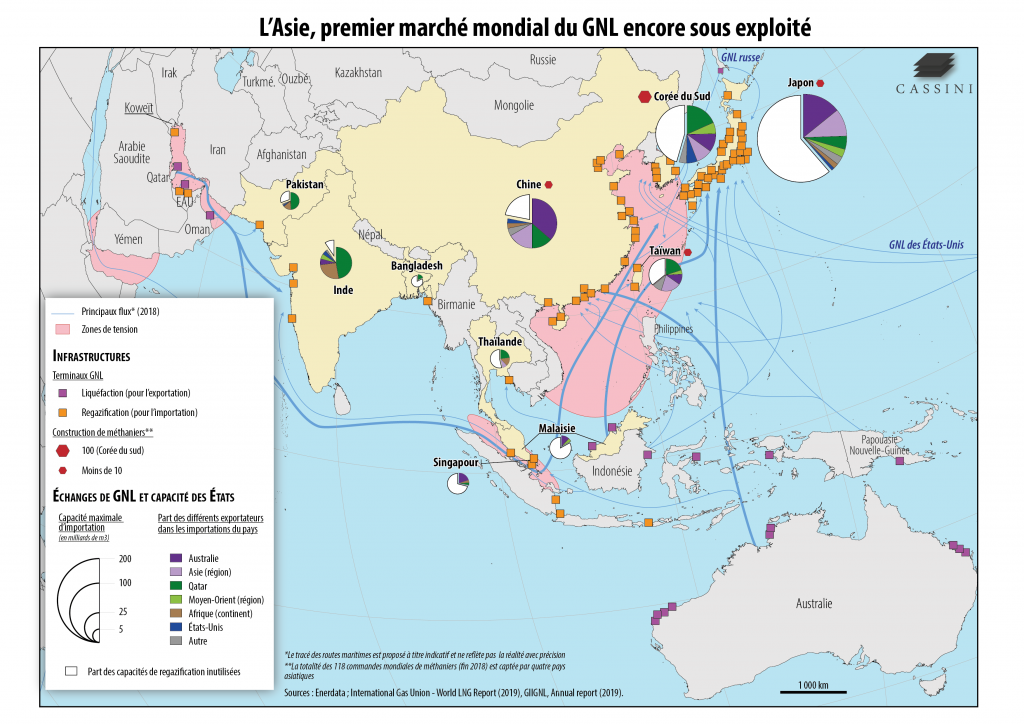

L’Asie, premier marché mondial du GNL encore sous exploité

L’Asie est considérée comme le marché clé du commerce mondial de GNL. Traditionnellement les principaux importateurs de GNL de la zone Asie ont été par ordre décroissant, le Japon (près de 50 % des importations de l’Asie en 2015), la Corée du Sud (près de 20 %), la Chine (11 %), l’Inde (9 %) et Taiwan (7,8 %). Mais depuis 2017, la Chine est devenue (devant la Corée du Sud), le deuxième importateur mondial de GNL.

Le futur des importations de GNL de l’Asie (et donc l’équilibre des marchés régionaux de gaz naturel) est aujourd’hui, pour une grande part, déterminé par l’évolution de la demande des grands pays asiatiques qui restent en matière de gaz naturel des pays « émergents » à savoir la Chine et l’Inde. Leur demande de gaz naturel à l’horizon 2030 reste incertaine et sera déterminée par plusieurs facteurs aux conséquences contradictoires :

- Une partie importante de la croissance de la demande sera liée aux politiques climatiques mises en place et notamment aux stratégies de substitution du charbon par du gaz naturel dans certains secteurs.

- Les questions de compétitivité du gaz par rapport aux autres énergies (charbon, énergies renouvelables) notamment pour la production d’électricité sont centrales. Dans de nombreux pays asiatiques (Chine, Inde par exemple), le gaz naturel demeure non compétitif par rapport au charbon.

- Les questions d’infrastructure et les investissements nécessaires à la mise en place de réseaux de distribution, de réseaux de transport sur grande distance et d’infrastructures en matière de GNL. Ce facteur semble être une contrainte plus forte dans le cas de l’Inde, la Chine ayant déjà développé une infrastructure importante en la matière.

- La croissance économique de ces pays sera également un facteur important de leur demande gazière.

Les conséquences de ces incertitudes sur les marchés gaziers internationaux (régionaux et au niveau global) pourraient être importantes et influencer en profondeur les volumes échangés et donc les prix.